2023-01-12 09:03 浏览量:15390 来源:宽窄研究院

原标题:白酒业“驾疫有方”,逆势增长报表繁荣背后谁在“背锅”?

从2020年初开始,商业常态都被疫情冲击得支离破碎。疫情不仅打乱了我们的生活节奏,也给经济发展增加了不确定性。零售餐饮、住宿旅游、交通运输、文化娱乐等行业营收纷纷大幅下滑,而让人意外的是,从众多白酒公司的财报业绩显示来看,白酒板块无惧疫情,迎疫而上,业绩持续攀升,增长势头不减。

这种现象不禁引发质疑:这些高增长的白酒企业攀升的营收和利润来自何方?“哀鸿遍野”之下白酒繁荣是“谎言”堆积的“泡沫”还是真的驾“疫”有方?更有多位业内人士认为,白酒企业大量往经销渠道压货,搞仓库搬运,人为制造了一场报表繁荣。

明明经销商都在叫苦,疫情对消费端影响大,消费白酒场景缺失,生意难做,为什么都存在销售额高增长?

企业:营收亮眼,继续攀升

据各上市酒企公布的年报梳理统计显示,19家上市白酒企业2020年的营收累计约为2536.1亿元,同比增长6.41%;归属于上市公司股东的净利润总额约为929.7亿元(不含金种子酒),同比增长约14.17%。

19家酒企的全年业绩表现差异较大,贵州茅台、五粮液、泸州老窖、山西汾酒、今世缘、酒鬼酒、舍得酒业、金徽酒、金种子酒9家企业2020年实现营收、净利润双增长,其中,金种子酒2020年净利润实现扭亏为盈。

迎驾贡酒、洋河股份2020年营收同比下降,但净利润同比有所增加。顺鑫农业、皇台酒业2020年营收同比增长,但是净利润下降。口子窖、伊力特、老白干、水井坊、青青稞酒、古井贡酒的营收和净利润都在下降。

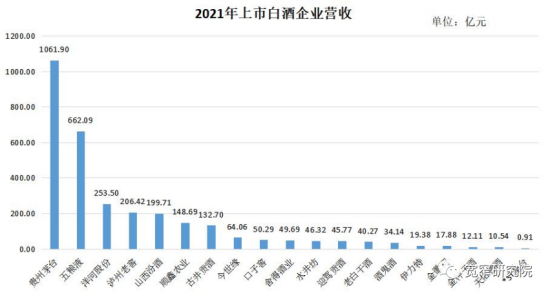

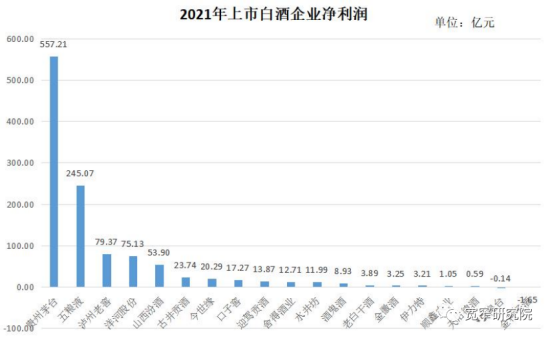

2021年,19家A股白酒上市企业总营收3056亿元,净利润1084亿元,均创近年来新高,且总营收首次超过3000亿元,总净利润首次突破1000亿元。

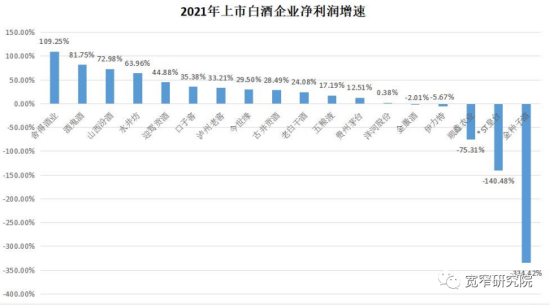

从营收来看,行业龙头贵州茅台仍独占鳌头,突破千亿,另有6家企业营收突破百亿。仅顺鑫农业、皇台酒业两家营收为负增长。就净利增速而言,除伊力特、金徽酒、金种子酒、皇台酒业净利增速为负外,多数酒企均实现两位数的增长。其中,山西汾酒、水井坊、酒鬼酒的增速均超过60%,舍得酒业及天佑德酒更是达到三位数。

2022年前三季度,白酒上市企业实现总营收2658.25亿元,净利润总和为1000.5亿元。其中,贵州茅台、五粮液、洋河股份、泸州老窖、山西汾酒、古井贡酒6家酒企营收突破百亿元,6家酒企营收2218.56亿元,占行业总营收的83.45%,净利润914.09亿元,占行业总利润的91.36%。

从以上业绩数据来看,三年大疫对白酒企业的影响微乎其微。然而,经营性现金流净额的变化,往往比净利润更能反映公司真实业绩,现金流可以用来验证各公司业绩的“含金量”。从企业公布的年报中发现,即便强大如茅台,现金流也有所下降。2022年前三季度,贵州茅台经营活动产生的现金流量净额为94.05亿元,与上一年同期的367.52亿元早已经不可同日而语。即使剔除财务公司影响,也有明显下降。

实际上,早在2022年中报时,贵州茅台经营活动产生的现金流量净额就已经出现了连续两个季度净流出现象。浙商证券表示,若扣除财务公司等金融类业务影响,2022年二季度,贵州茅台经营活动现金流净额同比仍将下降32%。

这数字里,是否含有水分?

渠道:动销滞缓,库存高企

疫情三年上市酒企的业绩数据显示,除个别企业外,多数企业都取得了亮眼的成绩。但与这份傲人的成绩同样受外界关注的,还有经销商手中高额不下的库存以及疲软的动销。

据《2022年度酒商现状及发展报告》显示,2022年1月-6月,80%的白酒经销商库存严重;其中,约39.7%的酒商库存在5个月以上,33.6%的酒商库存在3-5个月。2022年上半年仅有8%左右的酒商实现业绩增长。

以酒类新零售的头部企业1919为例,2022年上半年实现营收23.45亿元,降幅接近10%;实现归母净利润717万元,同比下降约90%。收入和利润下降导致1919经营现金流也随之下降。2022年上半年,公司经营活动产生的现金流量净额为1442万元,与上一年同期的4.92亿元有着天壤之别。

这样的情况并非个例。创业板上市的华致酒行是收入规模比壹玖壹玖更大的酒类经销商,与1919类似,在疫情等影响下,华致酒行的毛利率也有了明显的下降,净利润降幅也超过了两位数。

2021 年年末,华致酒行的存货为30.48亿元,较之以往大幅增长,此前年末公司存货虽都有所增长,但持续增长后年末存货始终在20亿元以下。2022 年上半年末,华致酒行的存货为26.49亿元,并没有明显减少。

与此同时,各地经销商也表示受疫情影响,库存积压严重,消费量在下降。

长三角某市的洋河经销商表示:“库存压力说不大是不可能的。受疫情影响,半年来都销售不畅,库存还有1000万元左右。”

甘肃兰州的白酒经销商表示:“渠道库存太高,很多货都压在经销商手里,有的人去年进的货都没卖掉。”

区域性酒企也叫苦“卖不动”。徽酒龙头古井贡酒的团购商表示,从2021年下半年开始,消费量和消费档次都下降了,产品的消费量较2020年同期下滑20%-30%。“(库存)300件左右,本来也没有备货那么多,就是卖得慢。”

2022年10月,更有酒业媒体发布消息称“目前国内酒类流通领域社会库存高达3000多亿元,还不包括茅台的社会库存和啤酒。”按照中国酒业协会发布的数据来算,2021年白酒产业销售收入为6033.48亿元,3000亿就是近一半的销售收入。这意味着,酒企卖出的酒起码有一半还在库存状态。

另一方面,从合同负债来看,2022年上半年,除去未披露白酒库存情况的顺鑫农业,19家白酒上市酒企合同负债总额达到360.08亿元,同比增长8.38%;2021年同期合同负债约332.25亿元,同比增长高达44.69%。

可见,对比2021年同期,19家上市酒企合同负债增长大幅收窄,也进一步说明经销商打款积极性不高。与此同时,2022年上半年,19家上市酒企中,9家酒企出现合同负债下滑,2021年同期仅有2家。

价格:控量保价,无涨价基础

按照惯例,中秋国庆双节消费旺季来临前,名酒厂商会有一轮涨价潮,但今年这一“盛况”却罕见地缺席。有业内人士表示,白酒社会库存量过高,市场需求不足,酒企缺少涨价的客观基础。

目前,大多数白酒品种并未出现价格大幅下滑。但部分白酒巨头对此已经非常警觉。这些年,其一直努力用控量的手段,推高并维持中高端白酒的高价格。

2022年9月21日,泸州老窖就下发了《关于停止接收国窖1573销售订单的通知》。通知称,鉴于国窖1573配额已执行完毕,“即日起停止接收国窖1573销售订单,恢复时间另行公布”。

2022年“双11”的前一天,泸州老窖电子商务公司京东发送了《暂停合作函》,指责京东“近期多次低价销售52度国窖1573系列产品,对市场价格、物流秩序带来巨大冲击,严重影响我司品牌价值和产品价格认知,此行为已经严重破坏了双方建立的友好合作基础”,因此暂停与京东的相关合作,并要求“京东自营与泸州老窖合作的所有库存退货至供应商西藏聚量电子商务有限公司处”。

紧随其后,五粮液也迅速做出相同举动。业内人士分析,泸州老窖和五粮液正是担心电商的低价促销卖酒,引发隐形库存堰塞湖决堤。

相比泸州老窖和五粮液,对于价格出现倒挂现象的内参酒而言,控量保价显然更为迫切。2022年11月,湖南内参酒销售有限责任公司发布《关于明确52度500mL内参酒2023年度销售总量的通知》,为落实配额管理要求,经公司研究决定,52度500mL内参酒 2023年度销售总量不超过800吨。根据酒鬼酒的年报显示,内参酒2021年的总销量是996吨,也就是说,酒鬼酒主动砍掉了内参酒24.5%的销量。酒鬼酒控量保价背后,显然是内参酒动销不畅的无奈之举。

市场:场景重建,缓慢回弹

渠道库存过高,一方面有白酒行业产能过剩的原因,更有市场的不确定性因素的影响。

疫情影响下消费场景的消失、消费观念的改变及消费群体变化下消费断层的出现等,是造成消费疲软、渠道库存高企的重要原因。

白酒的消费属性,决定了其消费的聚集式和社交式的。因此白酒的消费场景比较单一,聚会、宴席构成而来白酒消费的主要场景。但是,受疫情保持社交距离的影响,白酒依赖的社交场景和聚集式消费几乎消失。

与此同时,疫情同样影响着大众的消费观念。据机构调查显示,疫情后,81.3%的人计划开始存钱,86.3%的人计划控制自己的透支性消费, 87.2%的人认为有必要手中留备用金。消费行为更为理性。

可以肯定的是,2023年的消费会随着“抗疫”政策的逐渐放宽缓慢回弹。但对于目前国内疫情尚未彻底结束和国外疫情情况,很多人仍然心有余悸。调查显示61.6%的消费者在疫情可控后,仍会观望一段时间,不聚集喝酒。仅有24.0%的消费者会恢复正常节奏。从消费意识的转变,消失场景的难重现和消费者的态度来看,白酒在疫情之后短期内不会出现消费高峰。

目前,北京、山东等地的酒水销售已经开始升温,多位经销商表示“来了一波生意”。不过由于备货期和感染高峰重合,整体销售还是受到影响,市场表现或不及去年同期。另一方面,因为全年疫情对酒水消费的影响比较明显,不少终端门店还有一定的库存,因此渠道囤货的热情并不高。天津酒商也表示,目前酒水团购业务近两天有所恢复,但渠道补货的情况并不理想,终端还处于观望状态。

从渠道、价格、市场多方面客观情况来看,2023年上半年酒业市场仍以消化前期库存、稳定批价为主。有业内人士预测,随着疫后生活秩序恢复、经济回暖、隐形失业率下降,市场预期好转等因素影响,下半年中秋节后,有望成为酒业重回正轨道发展的时间节点。

但由于酒业特殊性,厂商关系也是影响发展的最大因素。虽然厂商关系正在升级,但还是一直存在着“厂强商弱”的主要局面,以及对于动销和库存的博弈。

经销商大量库存之苦谁来解忧?白酒企业报表的虚假繁荣,是酒企为赢得消费市场好名声,掩盖自我提振底气不足的表现。2023年,白酒市场充满机遇与可能,更需要建立好和谐的厂商关系与成熟的销售渠道。

虚假数据会害了行业,最终会失去经销商和消费者对品牌的信任。

酒业的高增长有泡沫吗,有多少泡沫?

(宽窄研究院)

上一篇:川酒集团2022营收实现增长 酒业板块营收73.6亿元

下一篇:中国白酒专家泰斗曾祖训品鉴大宗师酒给予文化与品质高度评价